Отечественные организации и предприятия обязаны осуществлять так называемый авансовый платеж по налогу на собственность предприятий. Поскольку данный сбор не является общероссийским (то есть федеральным), налоговая ставка зависит от места, где была зарегистрирована фирма. Это довольно кропотливая процедура с множеством тонкостей, которые нельзя упустить из внимания при обсчете и оплате.

Отечественные организации и предприятия обязаны осуществлять так называемый авансовый платеж по налогу на собственность предприятий. Поскольку данный сбор не является общероссийским (то есть федеральным), налоговая ставка зависит от места, где была зарегистрирована фирма. Это довольно кропотливая процедура с множеством тонкостей, которые нельзя упустить из внимания при обсчете и оплате.

Расчет авансовых платежей по налогу на имущество: что нужно знать в 2020 году

Указанный перерасчет выполняет большинство российских фирм, которые имеют основные средства. Это может быть стоимость кадастровая или балансовая, при этом сумма авансового платежа по налогу на имущество сдается по единой форме в одинаковый для всех временной период. Для более ясного понимания процедуры возьмем третий квартал 2020 года. Временной период уплаты сборов для третьего квартала составляет девять месяцев, а конечная дата – конец десятого месяца года. При этом схема перерасчет и само заполнение в нынешнем году претерпело ряд изменений. Кроме того, по другому принципу теперь работают с льготами, используется другой бланк отчетности.

Какие изменения коснулись авансовых платежей: как правильно рассчитать

Основное изменение состоит в том, что льготы по движимому имуществу государство ликвидировало. С первого числа января региональные чиновники самостоятельно принимают решения, как организациям осуществлять налоговый платеж за движимые активы. Кроме того, они вообще могут убрать данный налог. В Налоговом кодексе РФ указана лишь максимально возможная ставка на движимые активы компании. С этого момента собственники активов высчитывают налог, беря во внимание максимально возможный процент для отчислений (1,1%).

Управленцы субъектов федерации теперь обладают разрешением уменьшать ставку либо же вообще освобождать от налоговых сборов на движимую собственность. Регионам остается лишь закрепить нюансы нововведений в локальных правилах. В Сети в свободном доступе можно найти большое количество полезных статей и материалов, которые поспособствуют оперативно рассчитать налоговую ставку для всех видов активов, в том числе и авансовые платежи по налогу имущество юридических лиц.

Существуют российские регионы, где не были зафиксированы льготы и уменьшенные ставки для движимой собственности. Некоторые субъекты внесли в законодательство позицию, что налог должен считаться по ставке НК. Другими словами, при обсчете нужно брать 1,1 процента.

Какие еще изменения состоялись в 2020 году: пересчитываем авансовые платежи

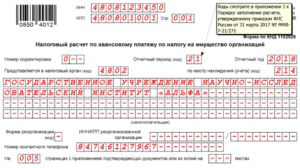

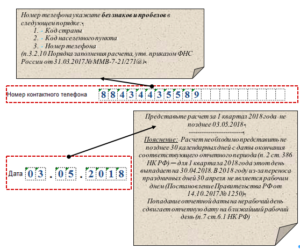

Иная существенная редакция закона в нынешнем году состоит в том, что теперь предприятия вынуждены заполнять измененные декларации по налогу на имущество, в том числе и годовой отчет. Бланки можно извлечь из федерального постановления налоговиков, датируемого мартом прошлого года. Естественно, в обновленных требованиях нужно разобраться.

Ныне расчет состоит из трех подразделов (плюс один главный лист). Так называемая титулка обязательна для заполнения для всех. Главное, что нужно сделать – это проверить код периода на главной странице. Так, для девяти месяцев третьего квартала 2020 года должен быть указан код 18 (восемнадцать).

В первом разделе приводятся общие сведения об авансе, который нужно уплатить организациям. В блоках страницы строки 010-030 приводят ОКТМО, саму сумму и КБК. Третий раздел предназначен только тем компаниям, которые считают налог по кадастровой стоимости. Разделы 2 и 2.1 наиболее используемые. Те компании, которые считают налоги по среднегодовой стоимости, обязаны их заполнить. При этом данные вносят как отечественные фирмы, так и зарубежные (через свои официальные российские представительства).

Читайте также:Как правильно оформить чек коррекции по онлайн-касса

Что касается строки 210 расчета по авансовому платежу по налогу на имущество, в ней указывается остаточная цена всех основных средств, без учета имущества, которое не облагается.

Какие положены льготы на имущество компаний

Предусмотрены следующие типы налогов на имущество компаний в 2020 году:

- льготы федеральные;

- льготы региональные.

Федеральные зафиксированы в Налоговом кодексе страны, региональные – исключительно в отдельно взятых субъектах России. Более подробно о способах экономии на уплате налогов – в нашем материале.

Федеральные льготы регулирует статья Налогового кодекса номер 381. При этом они будут функционировать и на региональном уровне, даже если они не указаны в местном законодательстве. Обратите внимание, что общенациональные налоговые льготы обычно разделяют на два типа:

- те, которые полностью лишают организацию надобности уплачивать сбор на имущество;

- те, что разрешают не уплачивать по некоторым основным средствам.

К примеру, первый тип льгот касается узкоспециализированных предприятий, юридических компаний, а также адвокатских консультаций и научно-исследовательских центров. Второй вид льгот относится к некоторым типам имущества уголовно-исполнительной власти и духовных учреждений (церкви, секты и так далее).

С нынешнего года зафиксировано три вида всероссийских льгот. Они практикуются в случае, если налоговые послабления включены в законодательство региональных субъектов. Они применяются:

- к собственности, определенной на учет после 2013 года;

- к объектам высокой энергоэффективности;

- к государственному имуществу, находящемуся на дне Каспийского моря.

При этом льготы на недвижимость по расчету авансового платежа трактуются по-разному. Если в законодательстве региональных единиц они не указаны, то воспользоваться ими не получится.

Кроме того, в регионах есть возможность установить дополнительные льготы, а также обозначить их способы использования. Что интересно, на местах могут сделать налоговые льготы такого же формата, как и федеральные, однако без установления временных ограничений по ним. Об этом прямым текстом говорится в 372-й статье НК. При этом действуют такие льготы исключительно в границах того или иного субъекта федерации.

Каждому слою льготников устанавливаются особые условия, которые необходимо выполнить, чтобы не уплачивать налоговую ставку на имущество. Для примера возьмем Москву и Московскую область. Там использование льгот зависит от того, направила ли компания сэкономленные деньги на определенные нужды или нет.

Налоговые ставки на движимую собственность

С первого числа 2020 года определять, освобождать ли организации от налогообложения на собственность, имеют право не общенациональные, а провинциальные власти. Данный законопроект запустили в силу в ноябре 2017 года. Власти региона получили возможность издавать самостоятельно законы на своей территории, без диктовки с «центра». Если же местного постановления долго нет, сборы на движимую собственность не могут быть выше чем 1,1 процента.

Обратите внимание, что новая редакция налоговой регуляции повлияла в основном на движимую собственность предприятий. Для примера возьмем столичную область, где в течение двух лет с 2020 года чиновники зафиксировали нулевую ставку по отношению к движимой собственности. При этом в законе указаны исключения. К ним относятся объекты, которые поставили на учет после процедуры реорганизации юрлиц, а также при передаче собственности между взаимозависимыми юрлицами. А вот, к примеру, в Еврейской АО по отношению к движимой собственности предприятий принята 0,5-процентная пошлина.

Первого числа нынешнего года организации оплачивают налоговую ставку в размере 1,1 процента. При этом право лишить налогообложения ту или иную фирму будут принимать только местные представители субъектов федерации. Другими словами, каждый регион будет диктовать свои условия, а также подстраиваться под географические и экономические реальности административной единицы. Если же провинциальные властвующие не примут закон о предоставлении льгот, то с 1 числа января 2020 года фирмы будут обязаны платить пошлину на движимую собственность вне зависимости времени постановки на учет. Имеется в виду период до 2013 года либо после.

Читайте также:Как правильно рассчитать НДС 18 процентов от суммы в 2020 году

Максимальный размер сборов, которые устанавливали регионы, составляет 1,1 процента. С 2020 года ставка увеличится до 2,2 процента.

Что собой представляет термин «движимая собственность», расписано в статье Гражданского кодекса РФ. В частности, там говорится об имуществе, не подходящим под классификацию «недвижимости»:

- машины, мототехника и иная техника, кроме той, которые не может двигаться;

- рубли, иностранная валюта;

- части капитала фирмы, акции компаний;

- музейные экспонаты;

- другое.

Уплачивать налоги за движимую собственность предприятий должны лишь те фирмы, которые действуют по общему режиму налогово обложения.

А вот фирмы, «посаженные» на УСН либо ЕНВД, имеют право не платить налог на собственность, поскольку облагаются налогом на недвижимость, которая используется в бизнес-деятельности. Более точно указанный тип собственности описан в налоговом законодательстве. Для примера можно взять офисные здания, торгово-развлекательные постройки и комнаты внутри них.

Период налогового сбора на движимую собственность отныне назначают местные законодательные органы, а не общероссийские. Именно поэтому, четкого общероссийского требования к срокам нет.